分享個人的自動化設備與機械設計研發軟體的工作經驗、資料心得、休閒旅遊等。 如果有任何指教,請在文末留言或使用網頁版右上的連絡表單與我連絡。 請勿盜用文章,歡迎轉載分享請留言並註明原文章出處,謝謝 !

2024/3/30

2024/3/29 部落格100萬點閱量感想

2024/3/28

存股標的分享:金融股

2024/3/25

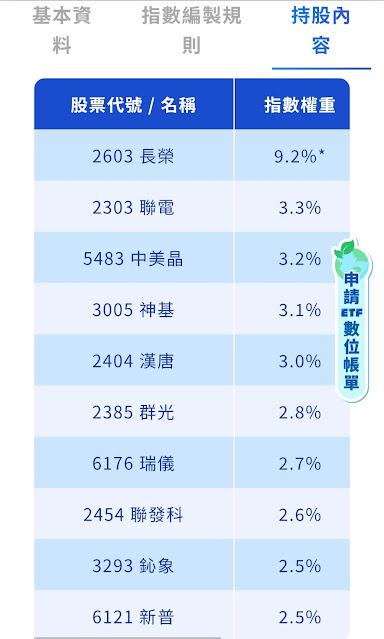

半導體產業上游產業ETF 00941

2024/3/14

有關熱門的00940想法

以上僅分享個人看法,投資請謹慎,風險自負。

2024/3/13

機械設備業的毛利率

2024/3/8

國泰金2024配息預測

特別提醒:網頁上的投資社團廣告都是詐騙,千萬不要點進去加社團。

2024/4/30更新,公告配息為2.0。

更新補充:忘了國泰有特別股:國泰特跟國泰乙特,特別股配息優先於普通股,特別股配息支出約34億,可分配現金股利剩約166億,配息金額約1/股,加上基本公積,配息金額剩約2.2/股,取中間值約1.6/股。

2021 投資金融股時看到國泰金(跟富邦金)的EPS很高,

就天真的期待只要配個一半,那股息就很讚了,然後就...

後來才知道國泰金的盈餘有一大部分是來自於壽險部門,

壽險部門的資產有很高比例是放在固定收益的資產上,其中很多都是國外債券,

國外債券會受殖利率跟匯率影響其估計的價值,

在2020~2021年因為疫情關係,美國政府降息,

國泰金就因為持有債券大漲而產生不錯的帳上收益,2020&2021EPS分別有5.41跟10.34;

2022年美國政府暴力式升息造成債券價值大降,還有防疫險的理賠,

國泰金甚至出現單月虧損,全年的盈餘也相對2021年大幅下降,EPS掉到剩下2.58,

不過表現還是比同樣壽險比例高、固定收益資產比例高的開發金&新光金好。

金管會因為債券估值變動產生的盈餘能否拿來配息有很嚴格的限制,

一度傳出2023年國泰金雖然EPS有2.58但是可能不會有配息,

後來還是透過一些放寬跟調整在2023讓國泰金還是能夠配息0.9。

2023年算是升息尾聲,債券價值從持平到上漲,

國泰金的盈餘相對2022年就比較好,全年EPS來到3.24,

但是看起來比2020、2021少很多,

其中有一個很大的原因就是債券的估值上漲還不多,

一方面美國政府雖然停止升息但畢竟還沒開始降息,債券資產產生的收益還沒增加很多,

二來是2023調整過後這些長期持有到期的債券估值上漲其實不能拿到EPS中。

那國泰金2023年EPS3.24可以配息多少?

在2024/3/4,國泰金有說今年發股利的空間更大,

那一般投資人有機會從公告訊息去估算可能配息嗎?

我不喜歡亂猜,來找一下公開的資訊來試試看有沒有機會算出一個範圍,

我觀察這幾年的公告,

發現有幾條新聞或許可以作為配息估算的參考。

國泰金是金控集團,獲利來源就是集團內的國泰世華銀行、國泰人壽、國泰產險、國泰投顧、國泰投信、國泰證券、國泰期貨、國泰世紀產險等等,

這些集團子公司的訊息必須公告,

其中在每年2、3月就可以看到跟子公司股利分派(上繳金控)的訊息,像今年2024就有以下幾條公布子公司股利分派事項的新聞:

3/8 國泰產險:法定盈餘公積249,102,111,特別盈餘公積706,554,685,現金股利289,853,758,總計1,245,510,554。

3/6 國泰世華銀行(柬埔寨):0

3/6 國泰世華銀行:法定盈餘公積8,347,090,023,特別盈餘公積11,514,483,390,現金股利16,289,798,282,總計36,151,371,695;盈餘11,514,483,390轉增資發行1,151,448,339股。

3/6 國泰人壽:0

3/5 國泰投顧:現金股利182,070,039。

3/5 國泰投信:現金股利1,590,513,808。

3/5 國泰證券:現金股利1,553,065,331。

3/5 國泰期貨:現金股利110,467,244。

3/1 國泰世華銀行(中國):0

很明顯主要還是以國泰世華銀行的貢獻為主。

以這些子公司總計上繳金額約40,832,998,671,參考目前的資本額1,466.92億,約146.692億股,等於約2.78/股。

假設上繳國泰金控中只能拿現金股利出來發,總計約20,015,768,462,約1.36/股,通常至少會保留10%的資本公積,約1.2/股。

如果參考1/19金管會鬆綁資本公積可以拿來發,總計約40,832,998,671,約2.78/股,通常至少會保留10%的資本公積,約2.5/股。

我猜今年國泰金配息應該至少會從1.2/股起跳,最樂觀情況或許會到2.5/股,取平均值1.85去尾數1.8,

另外國泰世華銀行的盈餘轉增資股利也有可能讓國泰金控配發股利,直接算約0.078股/股,取0.06股/股。

以配息殖利率4%計算股價約30~62.5,加上有配股,那現在股價45還在左右就有想像上的空間。

若拿掉人壽比照一般銀行、金控的現金配發率,例如兆豐金,那今年配息配股應該會更好一點。

3/15的法說會應該就會公布今年預計的配息配股數字,結果沒有,要等4/30。

以上只是給自己作個參考紀錄。

沒有任何投資建議、邀約意圖,投資風險請自負。

特別提醒:網頁上的投資社團廣告都是詐騙,千萬不要點進去加社團。